税法免除大学院に通い勉強を始めると、文献を集める機会が多くなります。

そこで、「文献って、どこにあるの?」という方に、おススメの場所をまとめてみました。

社会人学生の場合、仕事をしながら(人によっては、さらに税理士試験の勉強をしながら)文献を探すのは、なかなか大変なことです。

少しでも効率的(時間的にも金銭的にも)に集める方法を考えましょう。

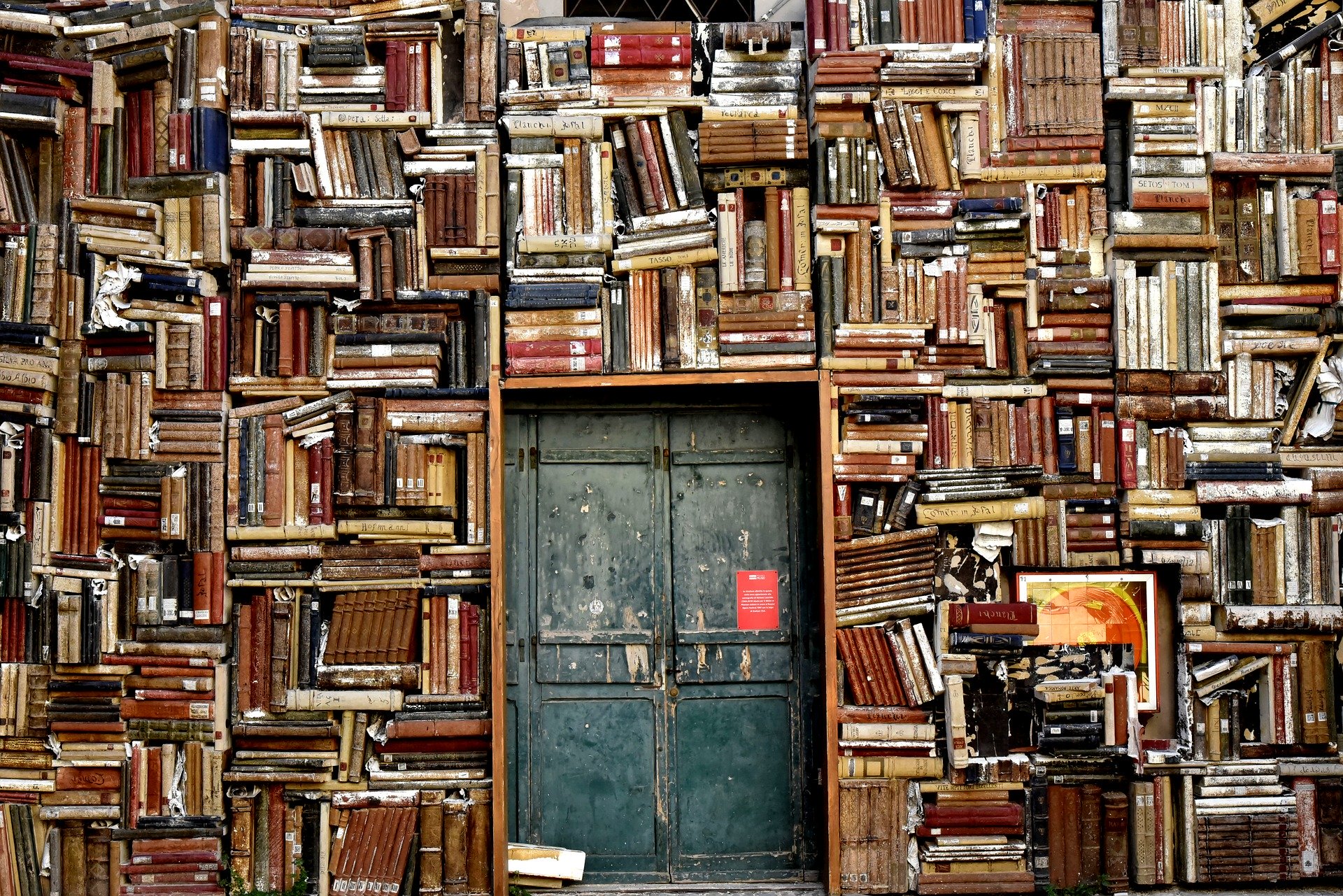

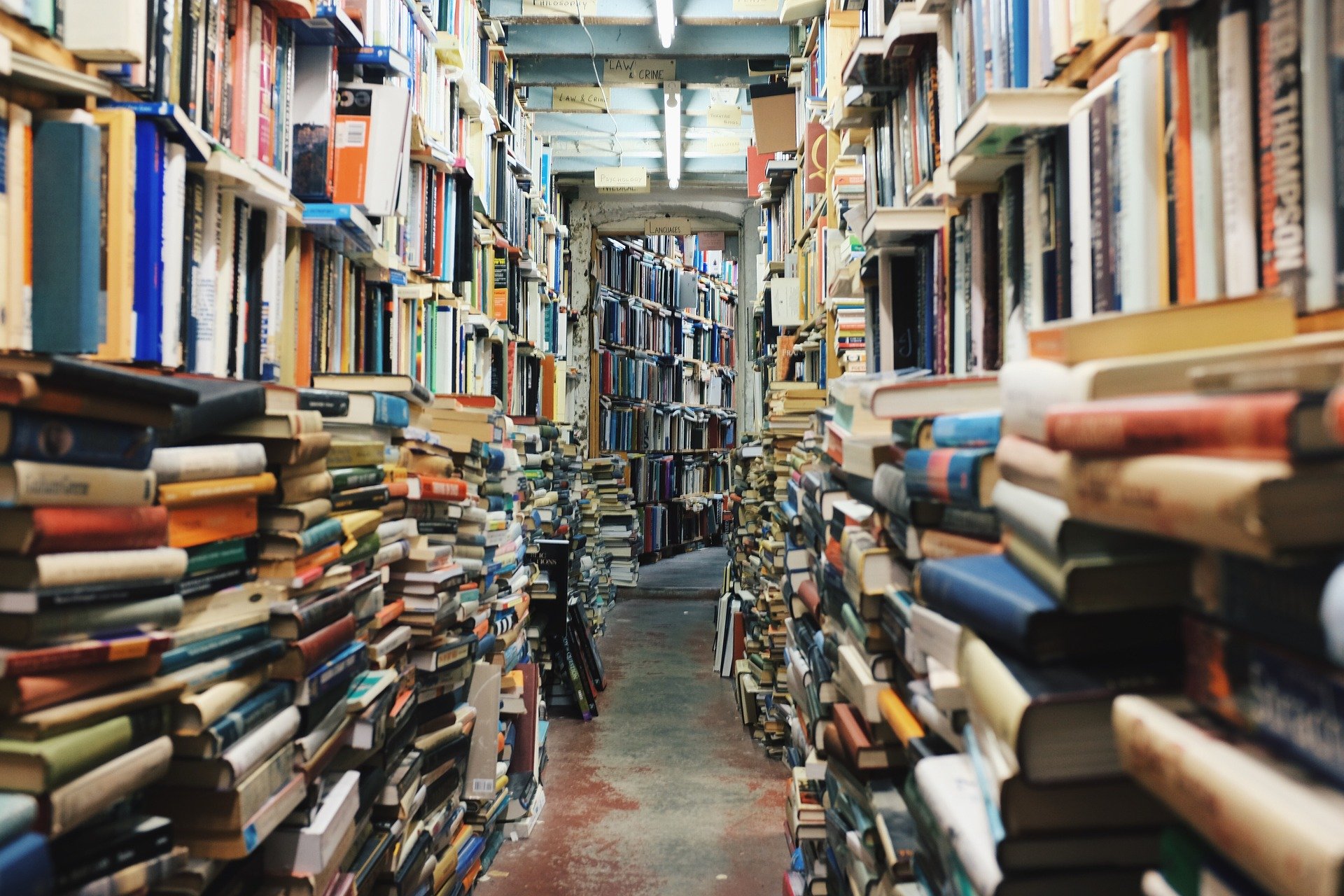

低コストなのは、大学図書館

一番お金がかからずに手っ取り早いのが、大学図書館で文献を探して、コピーを取ることです。この方法で、授業に出席するついでに、目的の文献を見つけることが出来れば、交通費なしのコピー代だけで、文献を集めることができ、安くあがります。時間的なロスも少なく、ベストな方法です。

ただし、私のようにサテライトキャンパスの学校に通っていると、サテライトに備えられた文献の範囲でしか入手できないため、入手できる数が限られてくる(というよりも、ほとんど無いに等しい)、というハンデがあります。

他大学院のサテライトキャンパスの蔵書の状況は、良く分からないのです。

気になる方は、事前にオープンキャンパス等で調べてみることをおススメいたします。

私は、大学院の本校の図書館を一度だけ利用しましたが、あまり資料がそろわなかったため、その後利用することはありませんでした。

本校が遠い場合には、本校よりも後ほどご紹介する租税資料館や日本税務研究センターの図書室の方が良いかもしれません。

ちなみに、私は利用しませんでしたが、近くに大学があるという方は、その大学に目的の文献がないかチェックしてみるものおススメです。

大学によっては、図書資料を無料で一般開放していますので、近所に大学がある方は、通っていない大学でも利用することができる可能性はあります。

また、ご自身が卒業した大学であれば、OBとして図書館が解放されていると思いますので、出身大学が近いという方は、ご利用を検討されてはいかがでしょうか?

また、お住いの地域の市立図書館や県立図書館等も基礎的な文献であれば、入手可能なものも(少ないと思いますが)あります。

基本は、租税資料館

大学図書館や一般の図書館では、例えば金子宏先生の「租税法」のような有名な本であれば、入手することができると思いますが、大学院の修士論文や研究で使う税務の専門誌は、なかなか入手が難しいものです。

そこで、大学院の先生から勧められたのは、租税資料館でした。

場所的には、東京都中野区の南台というところで、アクセス的には、JR新宿駅西口からバスで行くか、地下鉄丸の内線で方南町駅から徒歩8分のところにあります。

他にも、JR中野駅や京王線の幡ヶ谷駅からバスで来るルートなどいろいろありますが、どれも分かりずらいです。

私は、大学院に在学中、都合5回ほど租税資料館に行きましたが、丸ノ内線の中野富士見町駅から歩くルートを良く利用していました。

写真の通り、駐車スペースも少しだけありますので、車で来た方が楽かもしれません。

館内は、ゆったりとした作りで、閲覧スペースが広く、ノートパソコンを持ち込んで一日中、修士論文の作成にあたっている人もいます。

無料のWi-Fiも利用できます。

私が行ったときは、ほとんど平日だったせいか、来館者が一日いても10人来るか来ないかくらいですので、かなり空いていて、コピー機が混雑してイライラするようなことは、ほとんどありませんでした。

ちなみに、租税資料館は、コピー代が1枚10円。

「ミスコピーありますか?」と係の方に聞かれますので、「1枚」と答えると、10円ひいていただける心温まるサービスもあります。

見る前に飛べ、ではなく

租税資料館に行けば、大半の文献は揃うと思います。

租税資料館のホームページによると、和書6万冊、洋書6万冊の蔵書(租税に関する文献だけ)があるそうですので、すさまじい量ですよね。

ただ、私の埼玉の自宅から租税資料館までは、ドアツードアで2時間近くかかり、行くとなると休日丸一日使っていくか、仕事の日の場合は、午前休を取って、自宅を早めに出て、大急ぎで資料を探して、午後の仕事に向かうというスケジュールでなかなかタイトでした。

そこでお勧めしたいのが、租税資料館に行く場合には、事前にネットで図書検索をかけておいて、入手したい資料の場所を事前に把握しておくということです。

特に修士論文の文献集めをしていて、欲しい文献の候補が、20~30も事前にある場合には、かなりスピーディに行動しないと、一日で30件探し出してコピーを取るのは、難しいと思います。

そこで、事前に集めたい文献のリストを作成して、ネットで検索しておいて、書架の場所を調べておけば、当日に行ったときに、すぐに本を手に取って、コピーすることができます。

中には、開架(解放されているところ)には出ていなくて、閉架(一般には解放されていないところ)にしまってある文献もありますので、そういったものは、係員の方に頼んで、持ってきてもらうものもあります。

一番最悪なのが、何の準備もせずに、「多分あるだろうな」という希望的観測のみで、租税資料館に行き、そこでネット検索をかけてみたら、欲しい文献が実は無かった、というパターンです。

その日に費やした交通費や時間が、すべて水の泡になってしまいます。

そういうことを私は何回かやらかし、反省したので、事前に調べてから行動するようになりました。

というわけで、文献集めに関しては、見る前に飛べ!

ではなく、飛ぶ前に見よ!です。

調べてから動かないと、時間が無駄になってしまいますので、

気を付けましょう。

少し半端ですが、今日はここまでにして、明日続きをお話ししたいと思います。

本日も、ご覧いただき、ありがとうございました!

【昨日のできごと】

午前中に長男のサッカー自主練に付き添い。

最後は、いつものように子供対大人でミニゲーム。

私は、途中から劣勢の子供チームで、キーパー役に回りました。

大人チームに股抜きのゴールを許し、悔しいです。。