税法免除大学院 興味はあるけど、何を勉強するのか?

いまいちピンとこない。。そんな疑問にお答えいたします。

前回のブログでは、税法免除大学院の1年生のとある1週間をまとめてみました。

その中で、私が実際に履修した授業の様子もお伝えしました。

その他にも、私が選択しなかった授業も沢山あります。

今回は、そういった授業も、ご紹介したいと思います。

法学部の場合、法律全般について学ぶことができます

まず、私が所属した大学院では、法学部の法律学専攻ということになりますので、法律について学ぶことができました。

これは、私が所属する大学院が法学部なので、そうなっているだけで、他の全ての税法免除大学院が法学部というわけでは、ありません。

税法免除できる大学院のなかでも、経済学部系のところもあり、経営学部系のところもあり、商学部系のところもありで、各校によってバラつきがあるようです。

ですので、受験校によって、入学後に勉強する内容が異なってきますので、その点も受験校選びの際には、参考にされた方が良いかもしれません。

法学部出身者ではないのですが?

大学生時代に法学部ではなかったのに、大学院に入っていきなり法学部になっても大丈夫なんですか?

そんな疑問を、私は入学する前に感じていました。

結論からいうと、それは全く問題ありません。

私が所属していた大学院でも、むしろ大学生時代に法学部だった人は、おそらくほとんどいなかった(多分いても一人)です。

また、大学に行っていない専門学校卒の方もいました。

※大学卒業が、大学院の受験資格になっているところもあるため、各大学院の状況は、事前にご確認ください。

ですが、先生方もその点を十分に考慮して、講義をしてくださいましたので、その点は、心配ないと思います。

また、

税理士試験の税法科目を勉強していないけど、税法の授業についていけるか?

という疑問をお持ちの方いると思います。

この点についても、問題はないです。

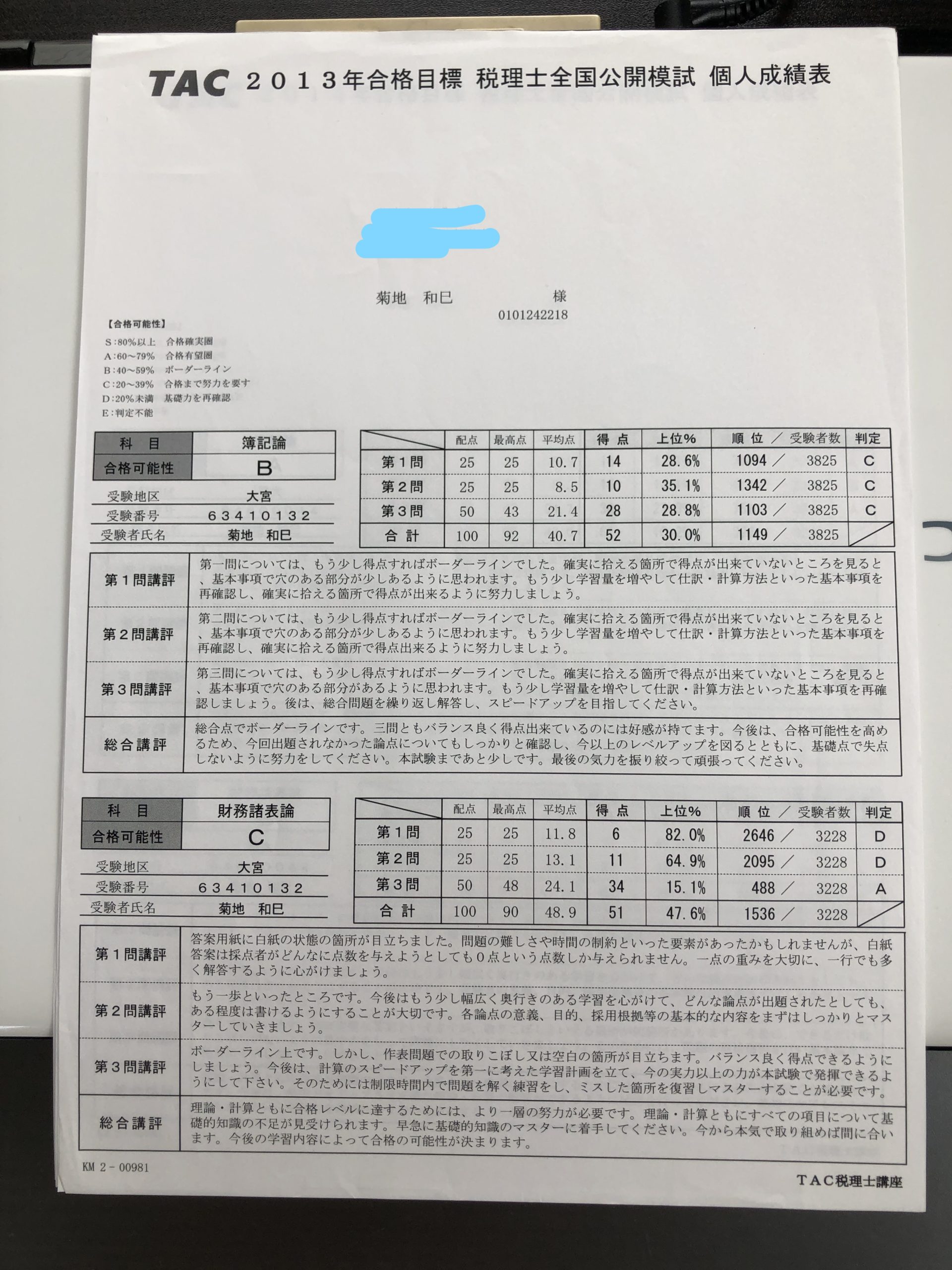

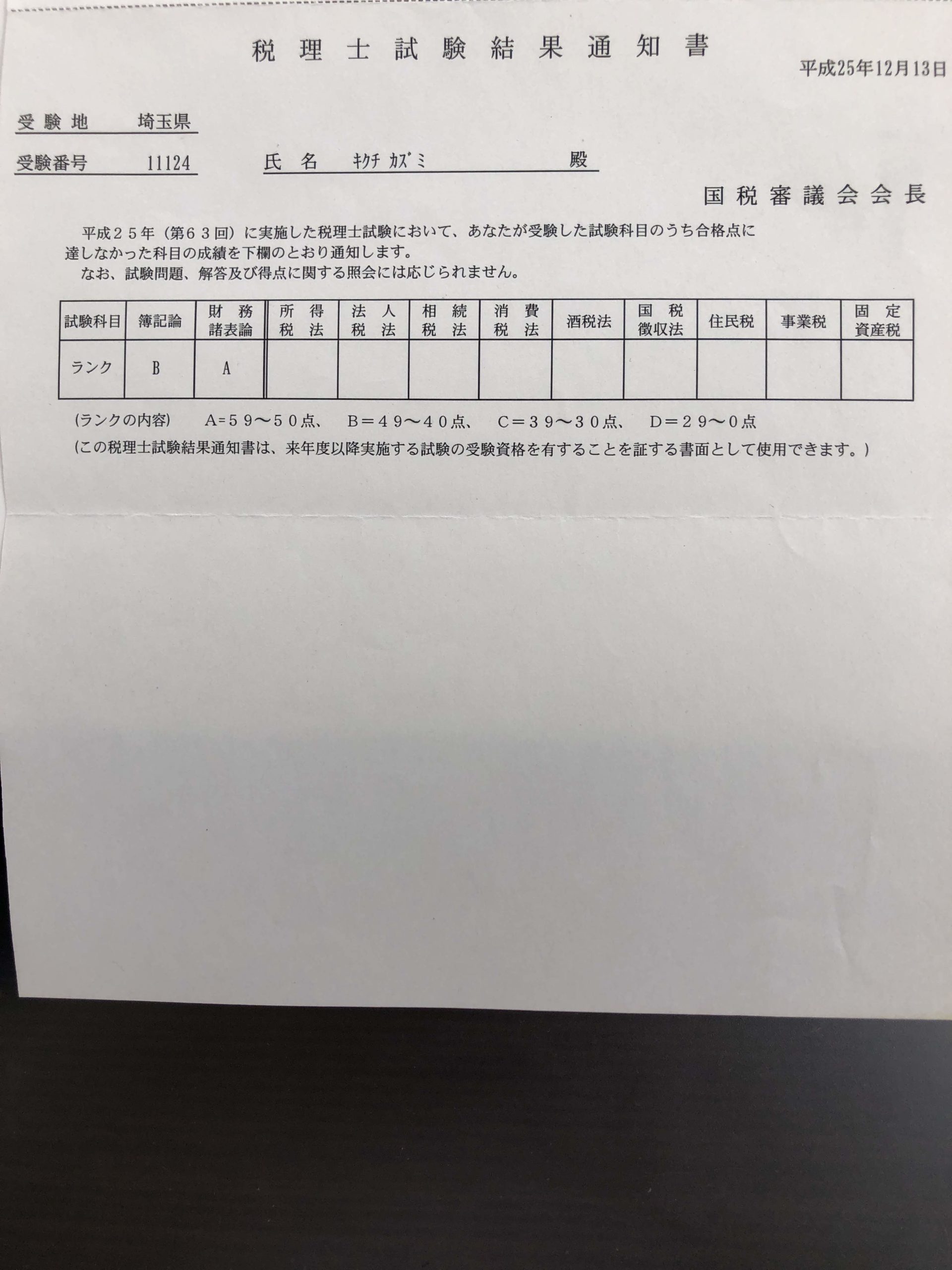

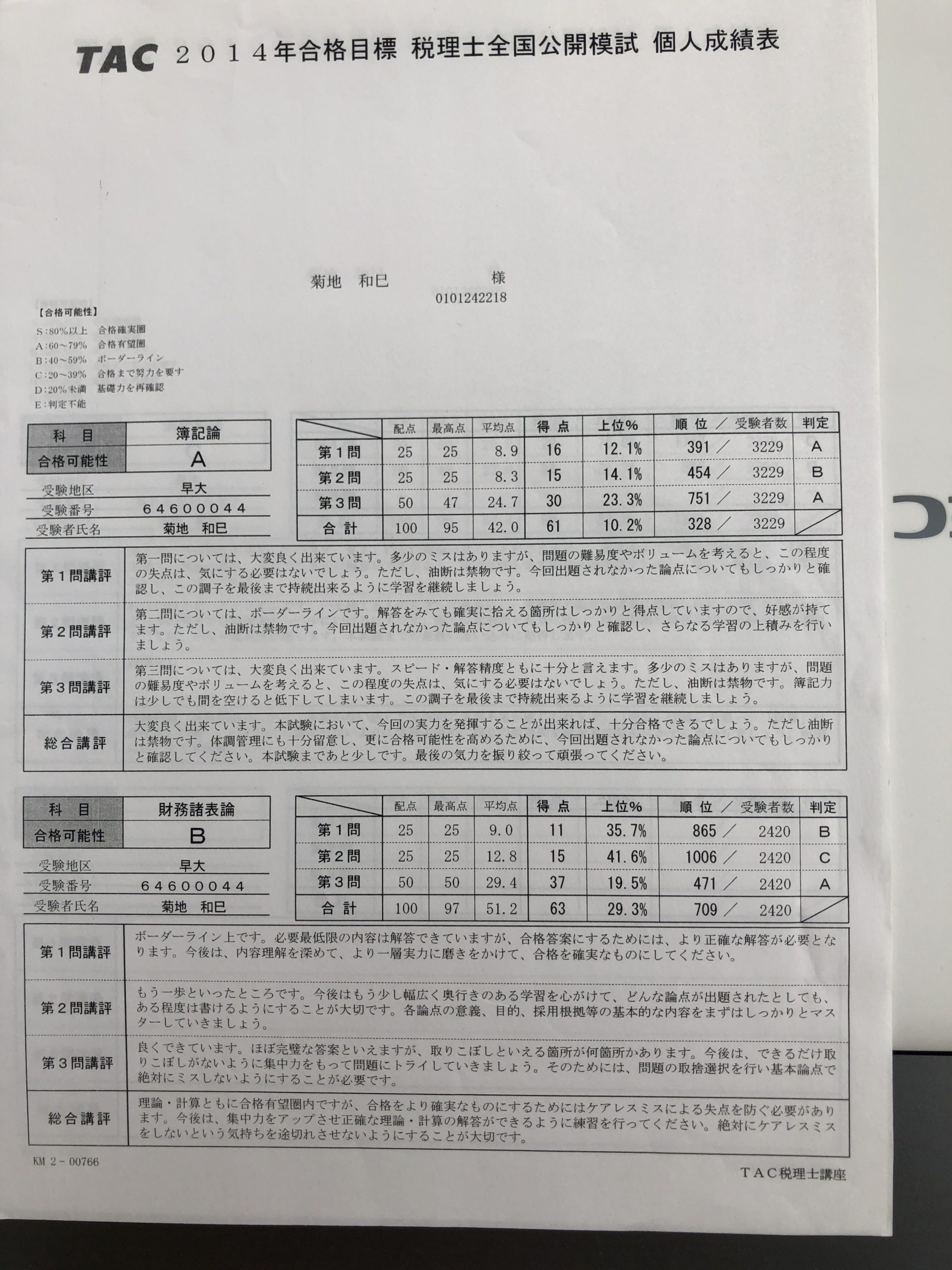

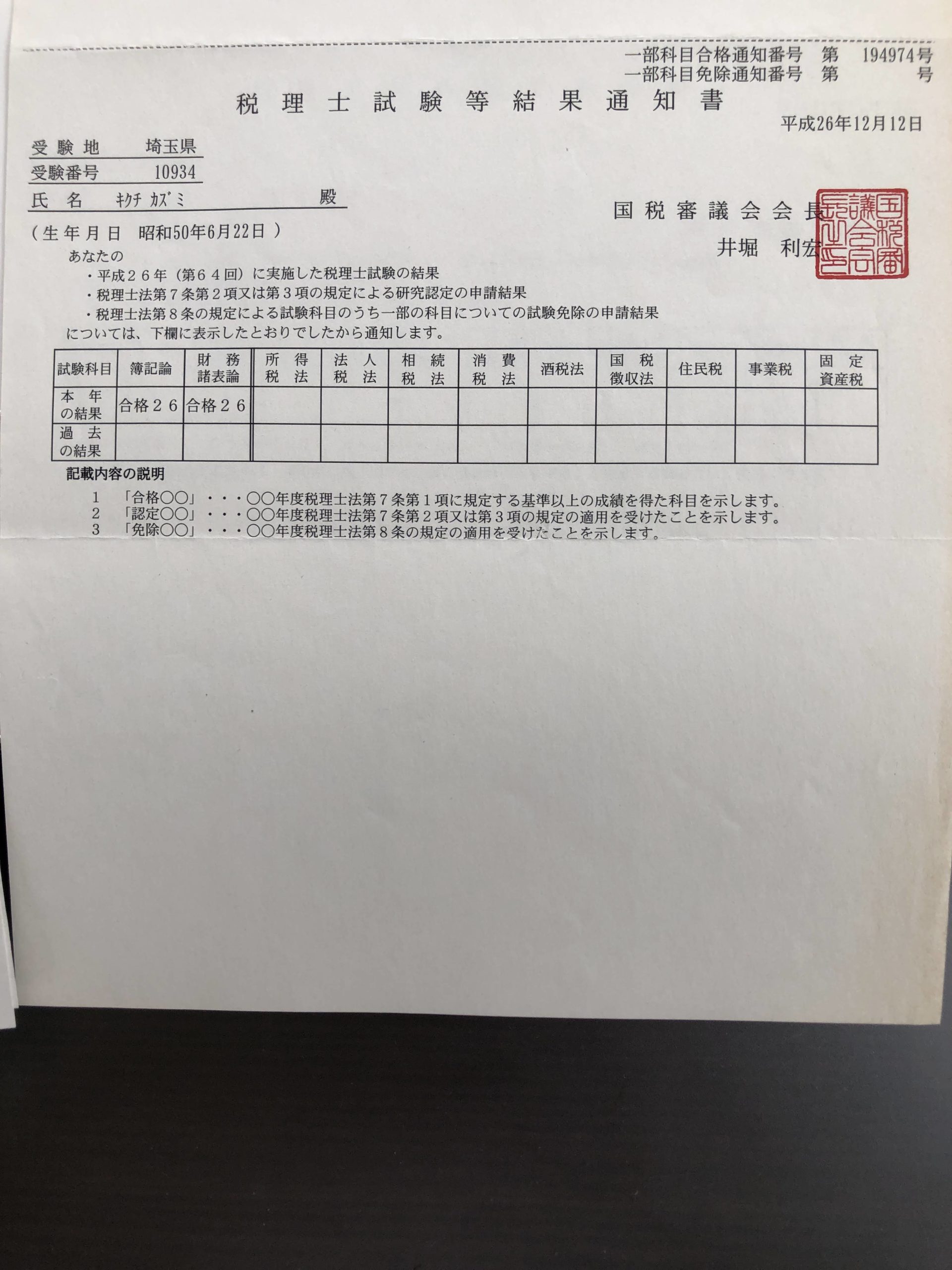

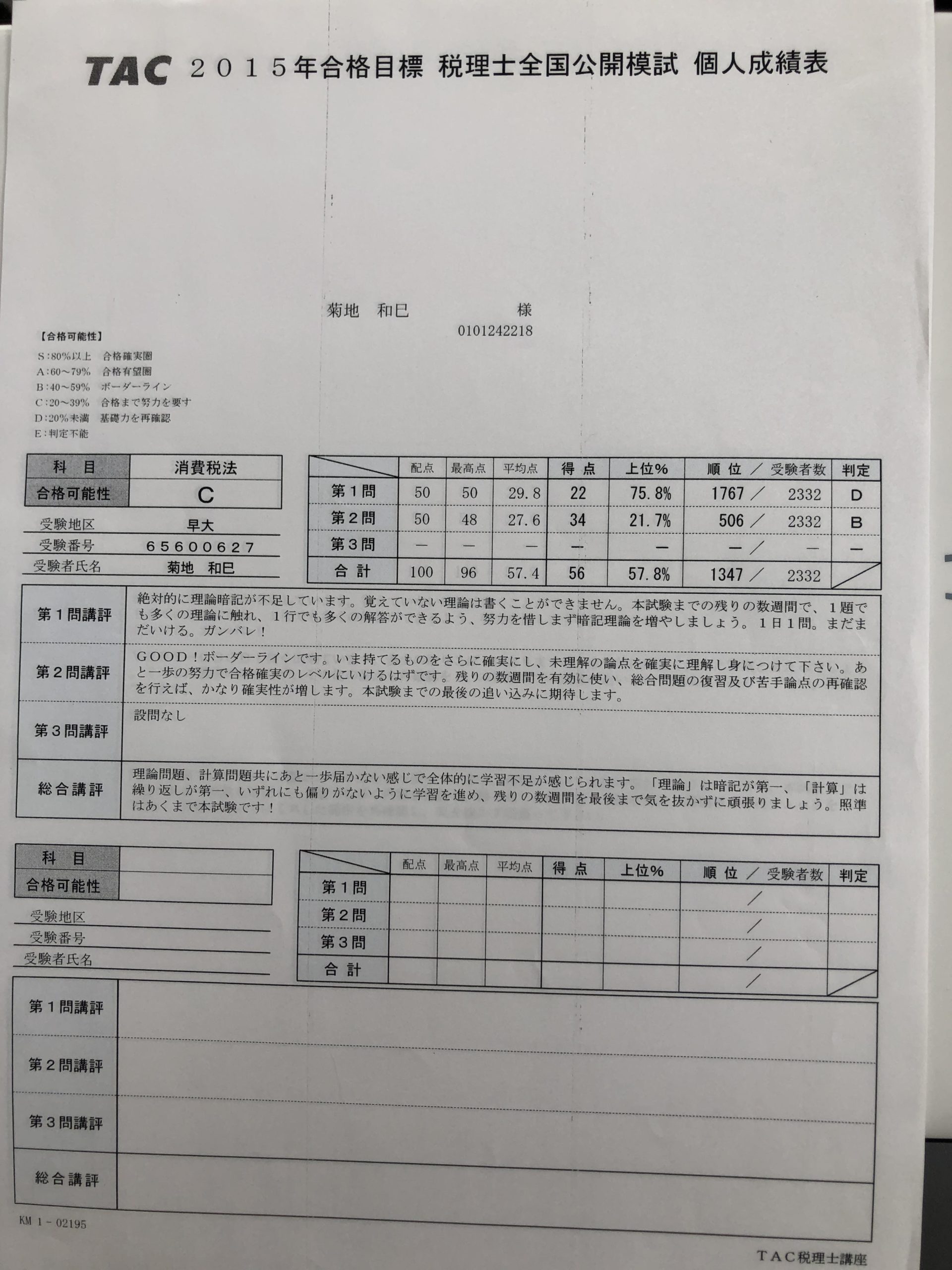

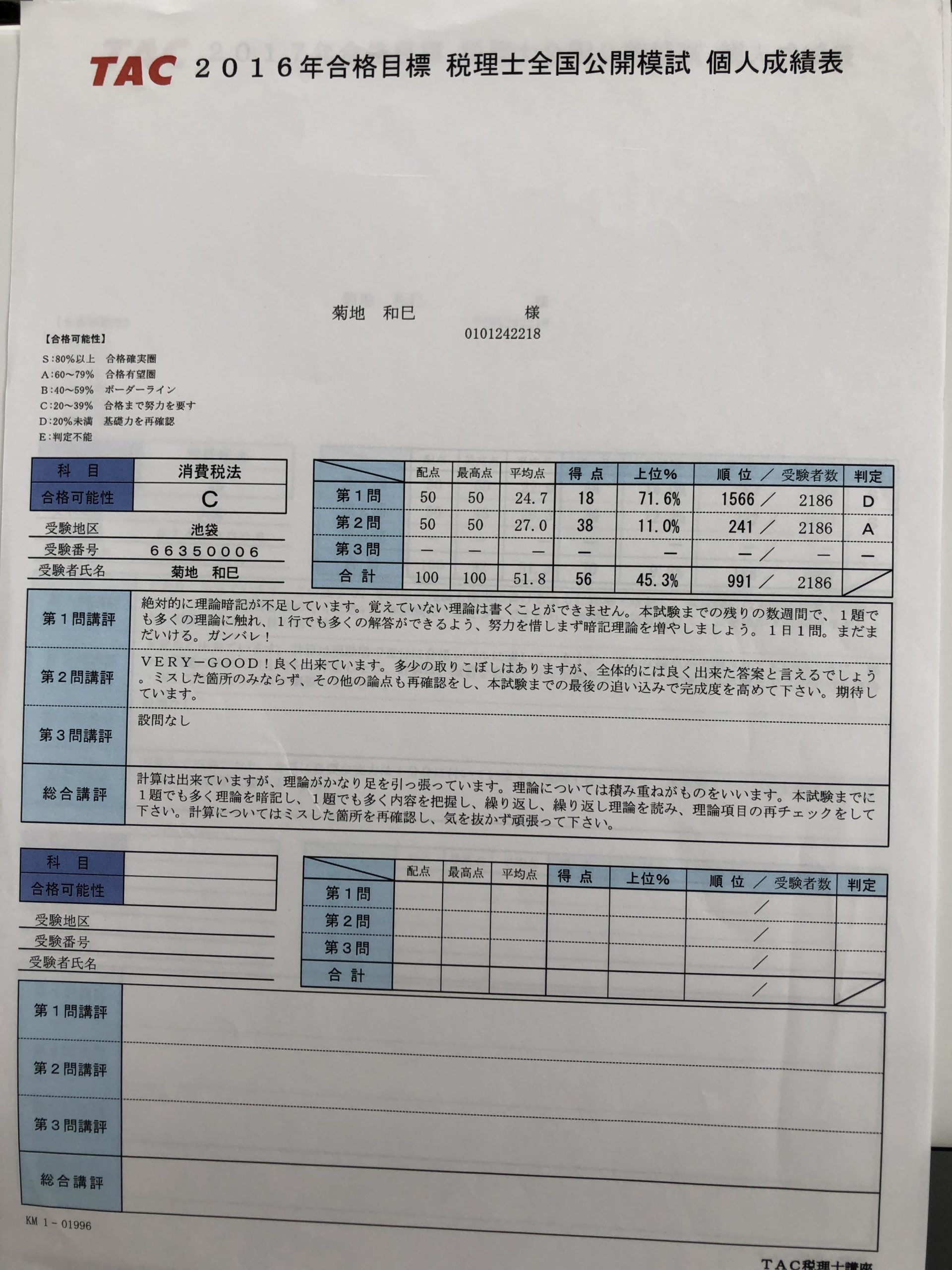

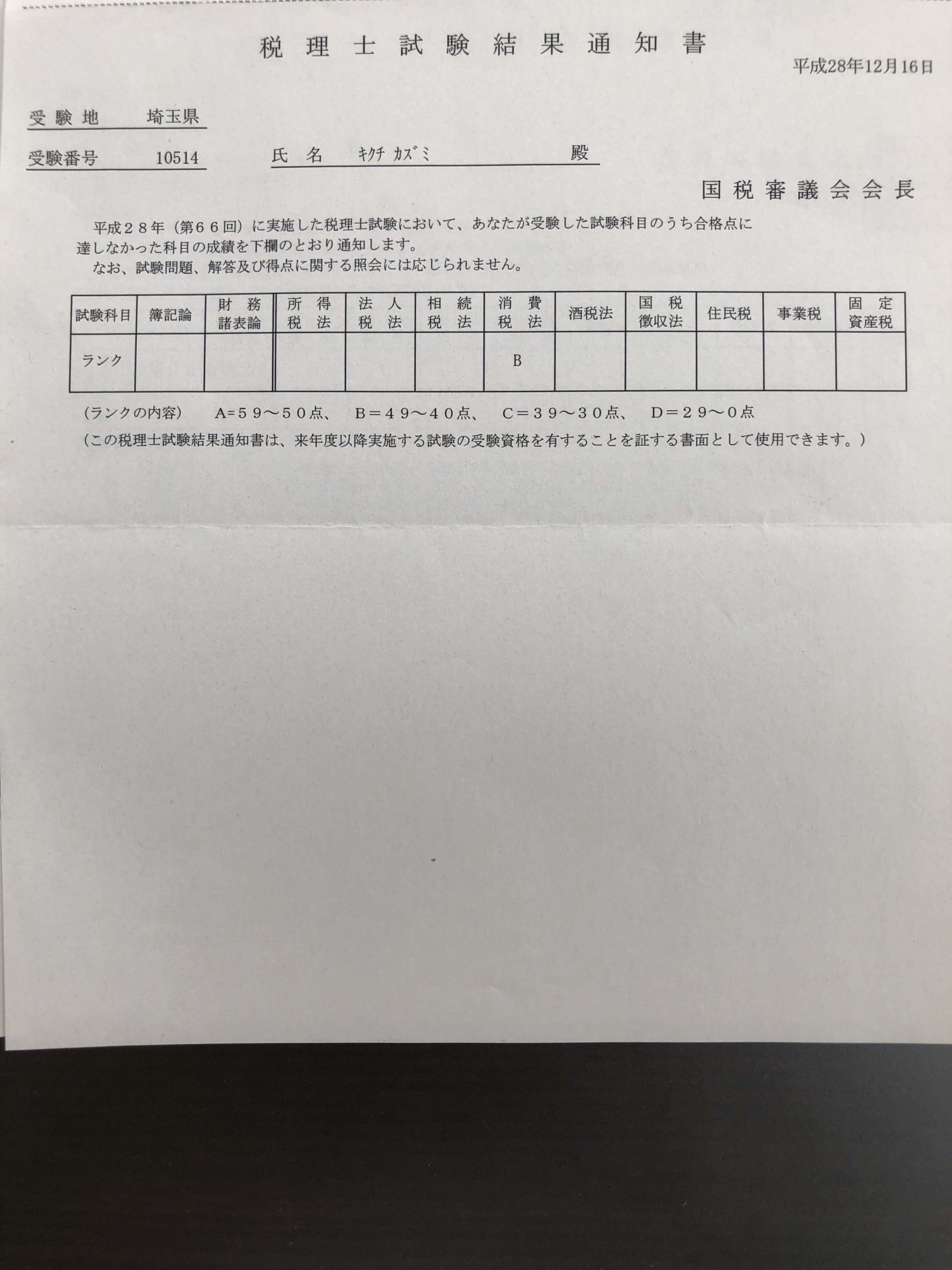

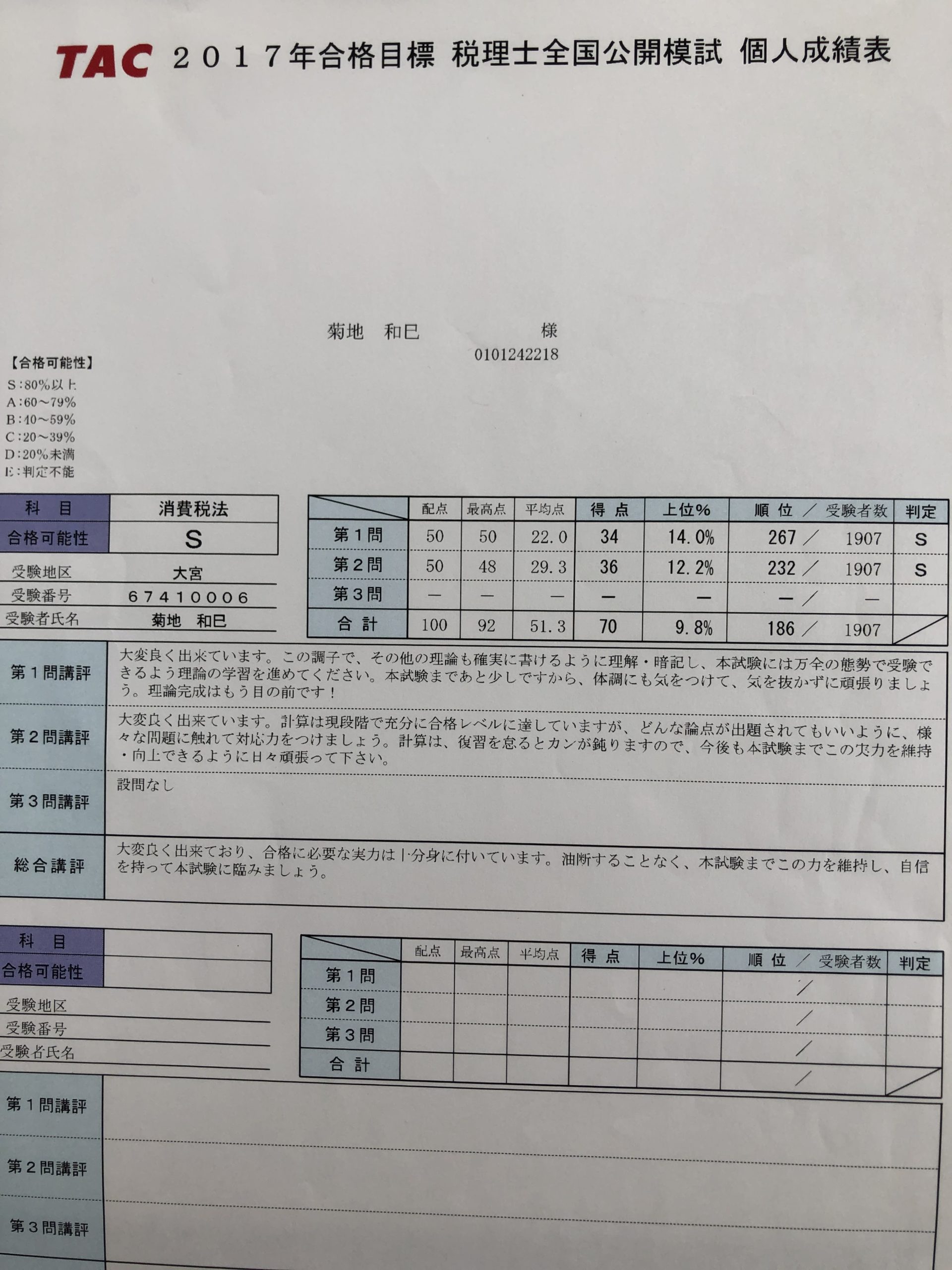

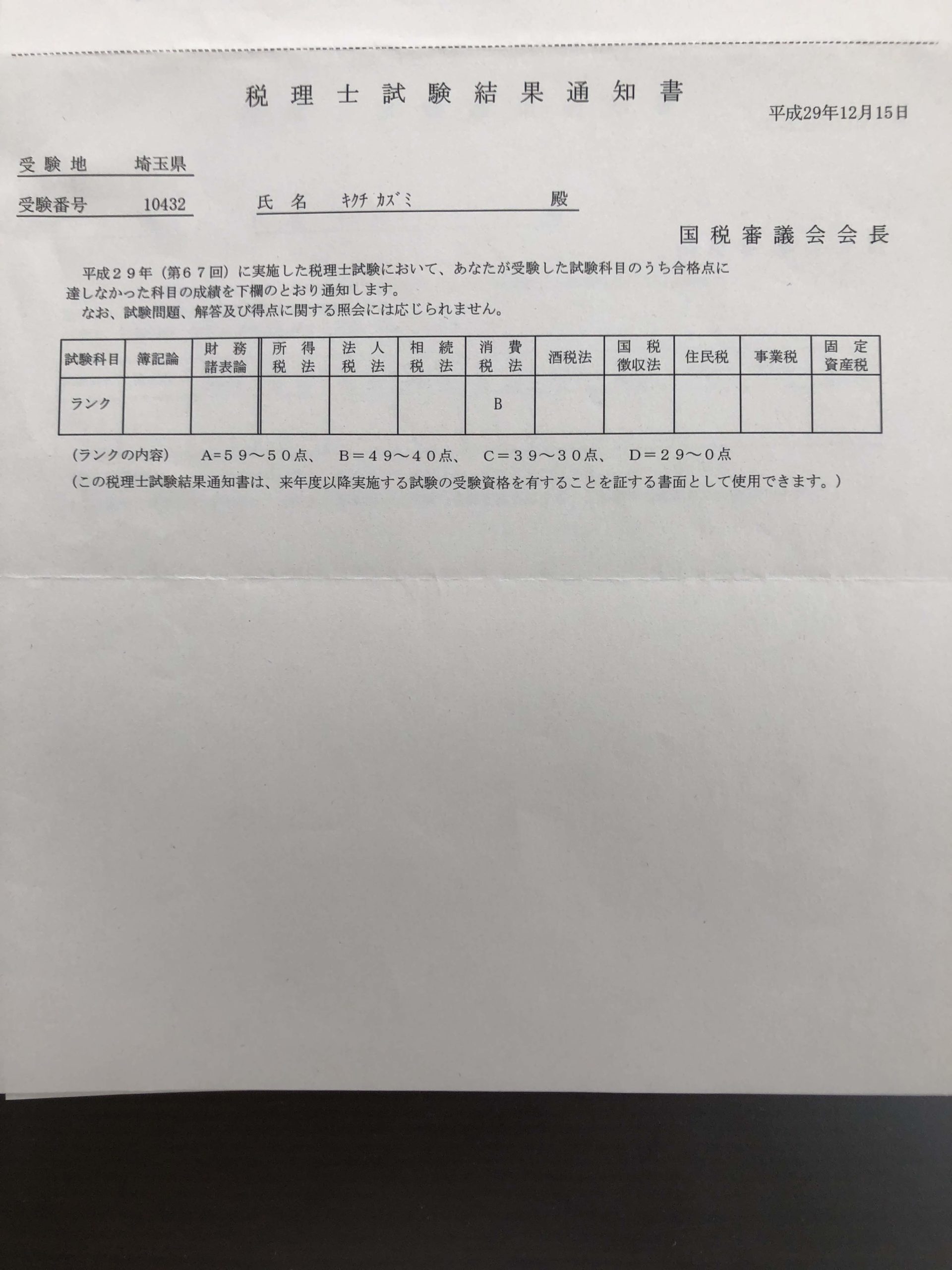

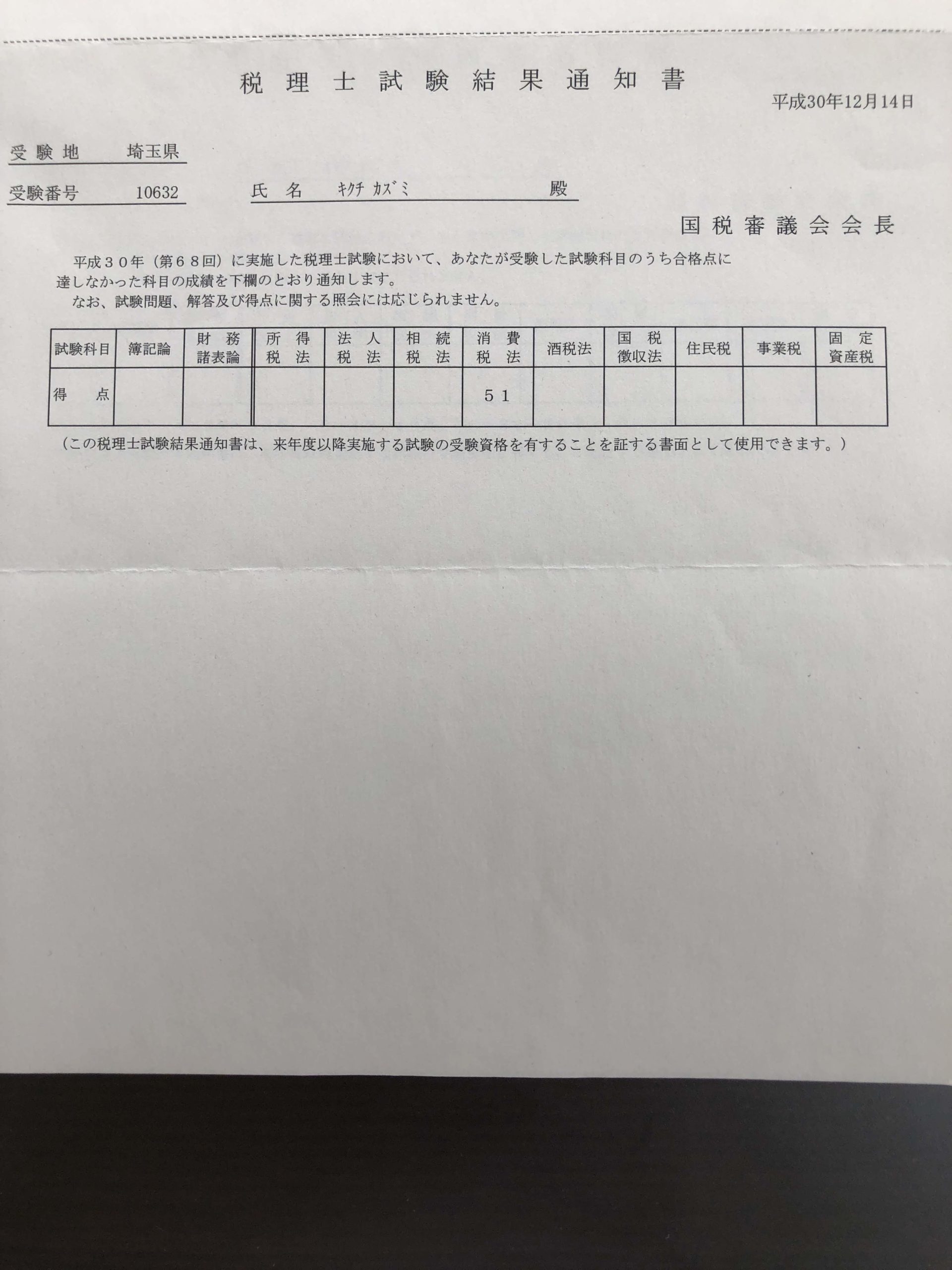

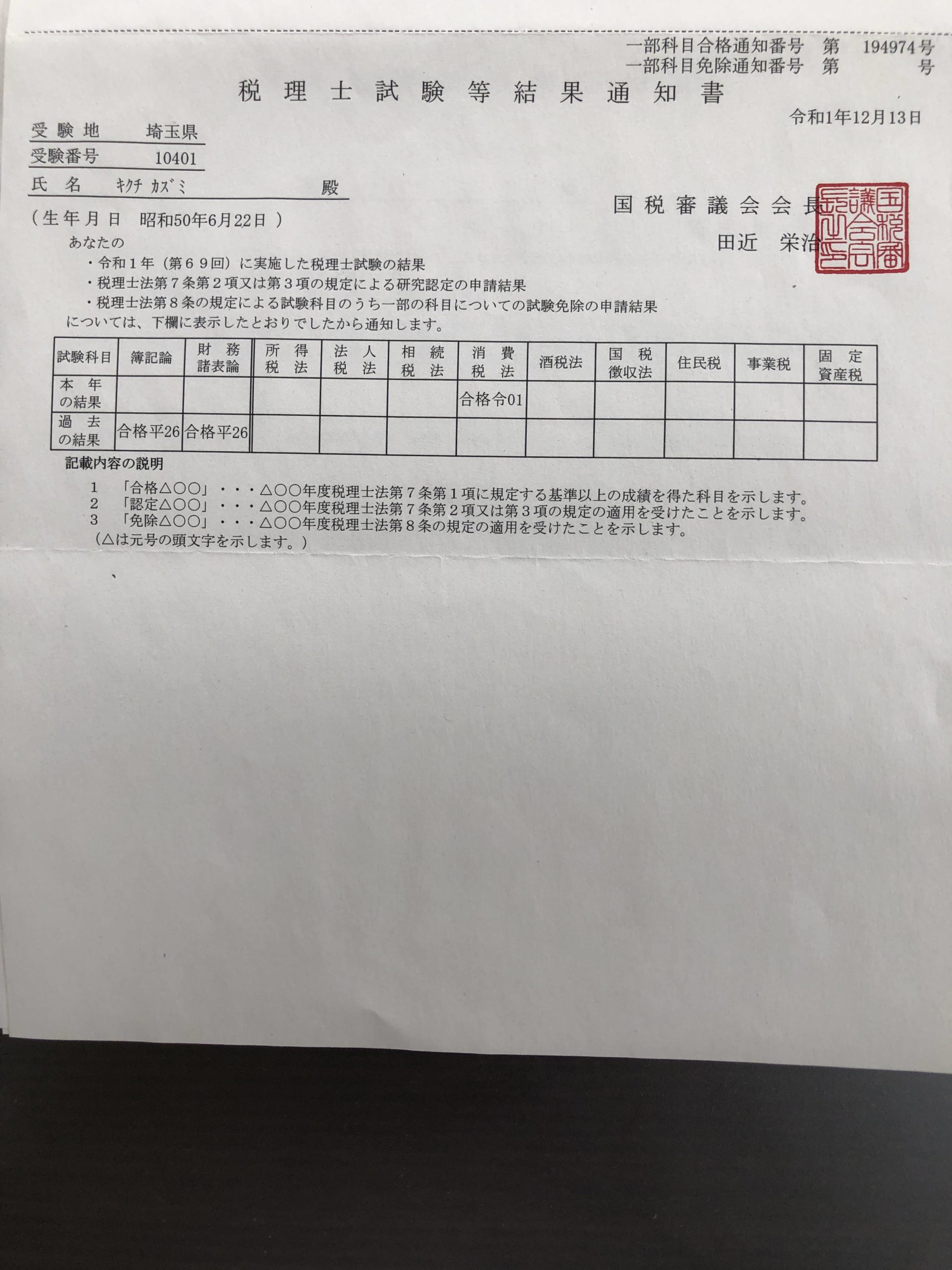

大学院に入学した時点で簿記論・財務諸表論に挑戦中で、税法の受験をしたことがない方もいますし、私のように消費税法しか受験していない、という方も結構います。

ただ、所得税法や法人税法を税理士試験で勉強している方は、その分、授業の理解は早いと思いますし、勉強していない方に比べると有利な点は多いと思います。

どちらかというと、税理士試験で税法を勉強していない方よりも、実務で所得税・法人税・消費税に触れていない方の方が、大学院の勉強についていくのが難しいかもしれません。

それでも、実務経験のない大学院生もいますし、そういった方でも、卒業できていますので、実務経験の有無もそれほど、重要ではないと思います。

卒業要件は?

大学院に入学したとして、卒業するための要件は、どのようなものか?

気になる方もいると思います。

私の所属した大学院では、卒業要件は、

①単位を30単位以上とること

②指導教官の指導を受け、修士論文を書き上げること

簡単にいうと、この2点だけです。

①の単位に関していうと、1コマ(90分)の授業を毎週1回、半年間受講すると(半年間で15コマになります)、2単位が認定されます。

ですので、30単位以上となるためには、15個以上の授業を選択して単位をとることが必要になります。

その中でも、専門分野とされる「公法」からは16単位以上、「私法」からは4単位以上を取るように、という指定もありました。

公法の授業には、

憲法特殊研究、公法特殊演習、行政法特殊研究、刑事法特殊研究、刑事訴訟法特殊研究、刑事法特別演習、租税法特殊研究、租税法特殊演習、国際法特殊演習

といった授業があり、(色付きが、私が履修した授業です)

私法には、

民法特殊研究、商法特殊研究、民事手続法特殊研究、社会法特殊研究、民事法特殊演習、国際私法特殊演習

といった授業がありました。

②の修士論文については、後日、お話しさせていただこうと思います。

以前のブログでもご説明しましたが、単位を取ることよりも修士論文を書き上げることの方が、はるかに重要で大変です。

実務で生きてくるか?

大学院で学ぶことが、実務で生きてくるのか?

ということも気になる点だと思いますが、この点は、私の場合は生きてくると云えると思います。

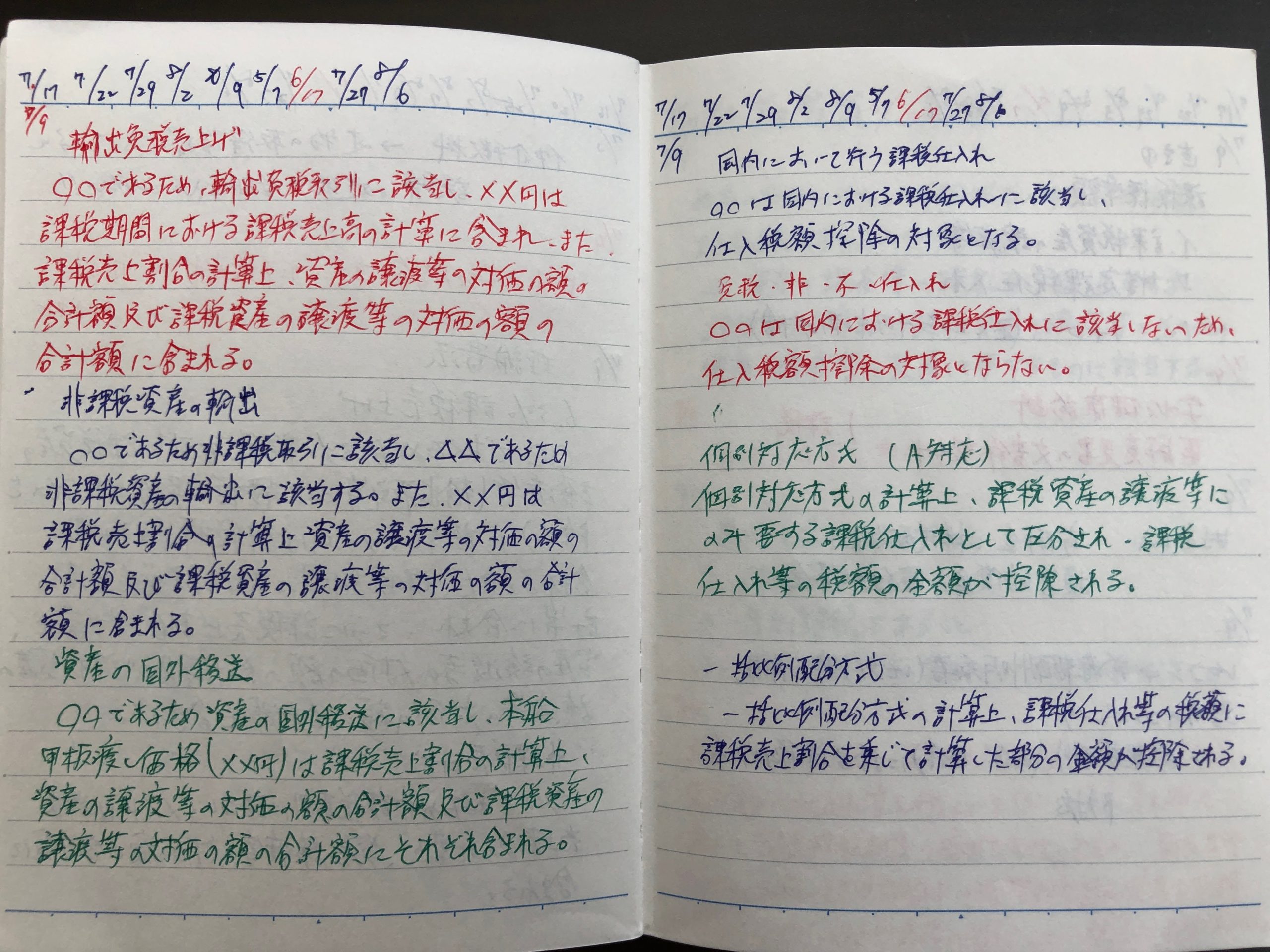

まず、税法免除大学院の勉強の中心となる「租税法」については、以前のブログでもお話ししましたが、「模擬裁判」を行うことで、納税者側・税務署側の税務訴訟の場での、議論の仕方を徹底して学びます。

ですので、実務に際して顧問先の税務調査に立ち会ったときの対応に自信が持てるようになります。(といっても、私は卒業後に、まだ立ち会ってませんが。。)

また、ゼミでの判例研究の発表や修士論文の作成に際して、税法だけを研究し続ける税法のプロ中のプロである学者の方々でも、解釈が分かれるような難しい判例を学ぶことで、事例を多面的に複眼的に見る視点を、養うことができるようになったように思います。

こういった勉強は、税理士試験とは違って生きた勉強になったと思います。

逆にいうと、法人税の別表の作り方や、所得税の申告書の記入方法といった実務的な勉強は一切ないですし、税理士試験でいう計算問題のような勉強は、大学院では一切ありませんので、実務経験がない方が実務を教わる場ではないことも念のため、申し添えたいと思います。

なお、租税法では、法人税法・所得税法・消費税法を中心に勉強しました。

これは、各大学院に所属する先生方の専攻によって変わると思いますので、この点も、気になる方は、事前に調べることをおススメいたします。

講義の内容としては、民法では、債権(契約)や家族法(相続関係)が面白く役に立つにではないかと思いました。

また、私は履修しませんでしたが、社会法は、労働問題について扱っている授業で面白そうでしたし、憲法や刑事法も余力があるのであれば、取ってみたい授業でした。

過去の卒業生の中には、懐に余裕があって、仕事をしないで、大学院の勉強に専念して、サテライトキャンパスだけでなく、本校の授業にも積極的に参加して勉強を楽しむような方もいたようです。

いずれにしても、大学院は受け身の姿勢だと、何も得られないところです。

(それでも、税法2科目免除されれば良い、という考え方もアリですが。。)

せっかく高い授業料を払っていくのですから、積極的に授業に参加して、生きた知識を獲得していただきたいと思います。

本日も、ご覧いただき、ありがとうございました!

【昨日のできごと】

日中に10キロラン。

天気予報では、33度まで気温が上がるという予報だったけど、

湿度が高くなかったので、そこまで苦しくなかった印象。

スペインプロサッカーもいよいよ再開。

無観客試合だけど、CG合成なのか、客席に人の姿があって、

けっこう、盛り上がって観戦できました。